不動産の相続なら

たまプラーザ・あざみ野相続登記センター

運営:司法書士法人さとう事務所

横浜市青葉区美しが丘2-1-27 第5正美ビル303

<田園都市線たまプラーザ駅から徒歩2分>

受付時間 | 9:00~18:00 |

|---|

定休日 | 土日祝は要相談 |

|---|

相続税とは

相続税とは

相続税は、「相続」や「遺贈」により財産を取得した場合に課税される税金です。

相続の開始を知った日の翌日から10ヶ月以内に税務署への申告と納税をする必要があります。

ただし、相続税には基礎控除があり、この基礎控除を超えた部分に相続税が課税されます。

つまり、遺産の評価額が基礎控除を超えなければ、相続税はかからず、税務署に申告する必要もありません。

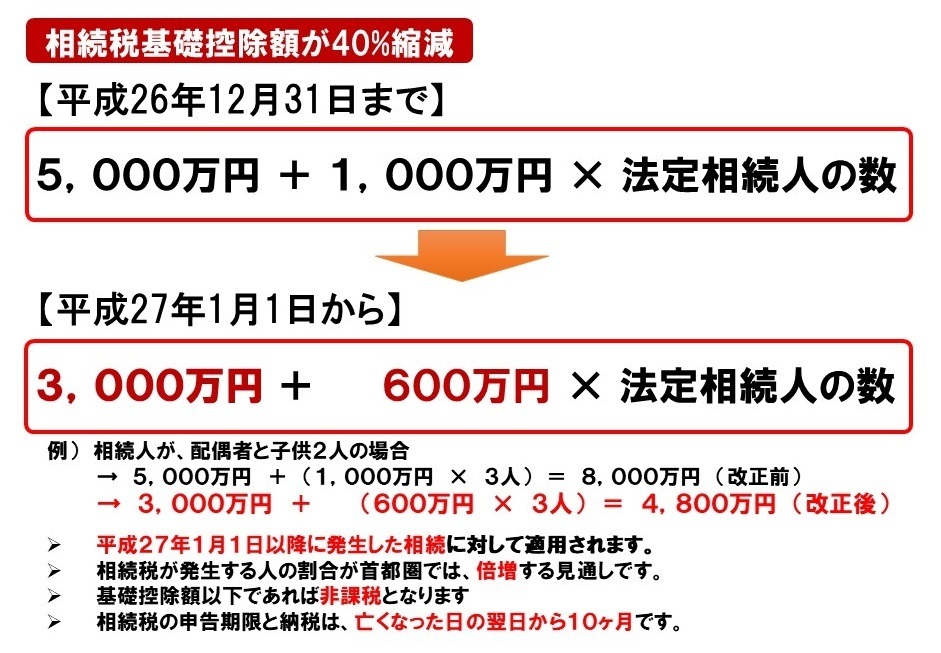

相続税の基礎控除額

3,000万円 + (600万円 × 法定相続人の数) = 相続税の基礎控除額

※相続人の中に相続放棄をした者がいても、基礎控除額に変更はありません。

| 法定相続人 | 相続税の基礎控除額 |

|---|---|

| 1人 | 3,000万円+(600万円×1人)= 3,600万円 |

| 2人 | 3,000万円+(600万円×2人)= 4,200万円 |

| 3人 | 3,000万円+(600万円×3人)= 4,800万円 |

| 4人 | 3,000万円+(600万円×4人)= 5,400万円 |

| 5人 | 3,000万円+(600万円×5人)= 6,000万円 |

国税庁の統計によると、平成27年度に亡くなった方は、約129万人、そのうち相続税の課税対象となったのは、約10万3000人で、割合としては全体の8.0%となっています。つまり、100人のうち8人が相続税の課税対象ということになります。

相続税の計算方法

- 1「相続税の課税価格の合計額」を求める

- 2「相続税の基礎控除」を差し引く

- 3「各相続人の法定相続分による相続税額」を求める

- 4「相続税の総額」を求める

- 5「各相続人の相続税額」を求める

- 6「各種税額控除」を行う

相続税のかかる財産

相続税の課税対象となる財産には、相続や遺贈によって取得した「本来の相続財産」と、相続や遺贈によって取得したとみなされる「みなし相続財産」の2つにあります。

- 現金、預金、不動産など金銭で評価できるすべてのもの(本来の相続財産)

- 生命保険金(以下、みなし相続財産)

被相続人(亡くなった方)の死亡によって支払われるもので、被相続人が保険料を支払っていたものに限る。 - 退職手当金

被相続人の死亡によって取得した、被相続人に支払われるべきであった退職手当金 - 生命保険契約に関する権利

- 定期金に関する権利

- 保証期間付定期金に関する権利 etc

相続税のかからない財産

- 墓地、墓石、神棚、仏壇、位牌など

- 公益事業用財産

- 心身障害者共済制度に基づく給付金の受益権

- 国、地方公共団体、公益法人等に寄付した相続財産

- 相続人が取得した生命保険金等のうち、(500万円×法定相続人の数)に相当する額

- 相続人が取得した退職手当金等のうち、(500万円×法定相続人の数)に相当する額

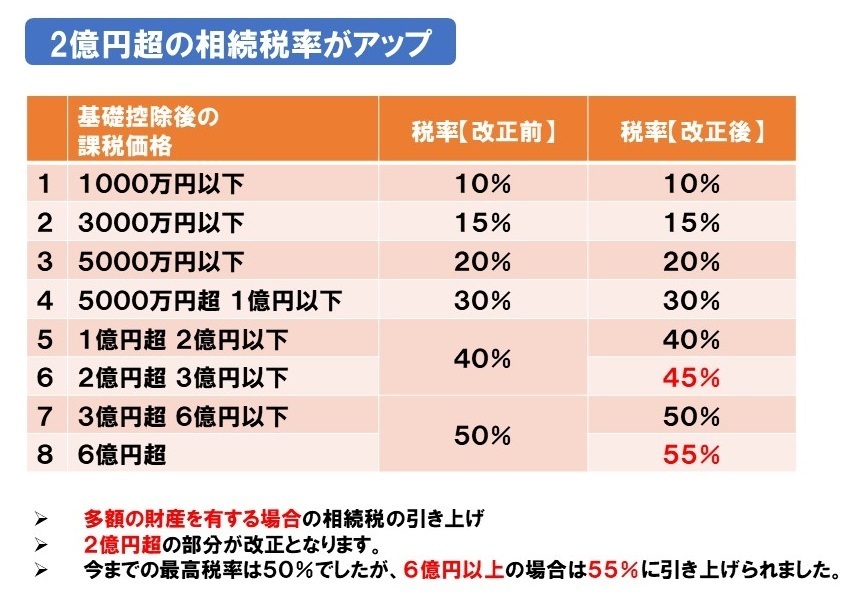

平成27年の相続税改正概要

平成26年までは、相続税の課税対象となっていたのは、100人のうち4人程度でしたが、相続税の改正により、相続税がかかる人が倍増したことになります。

配偶者控除(配偶者の税額軽減)

配偶者は、法定相続分(法定相続分が1億6000万円に満たない場合は、1億6000万円)に対応する税額が軽減される。つまり、配偶者は法定相続分もしくは1億6000万円までの財産を相続しても相続税は生じません。ただし、配偶者控除の適用を受けるためには、相続税の申告期限までに税務署に申告書を提出しなければなりません。

相続税額の2割加算

被相続人の子(被相続人の養子となっている孫で代襲相続人でない孫を除く)、父母、配偶者以外の者の相続税額は2割増しとなります。例えば、被相続人の兄弟姉妹、兄弟姉妹の子供である甥・姪、被相続人の養子となっている孫で代襲相続人となっていない者が相続人となる場合が該当します。